通勤手当は、従業員の自宅から職場までの通勤費用を手当として支給する賃金を言います。

税法上は給与所得にならない場合(非課税)が多いですが、賃金なので社会保険や雇用保険では算定の基礎に含まれます。

今回は、この通勤手当について支給基準や非課税・課税の区別等について、分かりやすく解説していきます。

\ 中小企業・スタートアップに人気! /

1. 賃金としての通勤手当

まずは、通勤手当の賃金としての側面から説明していきます。

「通勤手当は、年度更新や算定基礎で計算する賃金から除外する」と誤解している人がいますが、通勤手当も賃金に該当するので除外されません。

1.1 通勤手当の支給は義務ではない

通勤手当は多くの会社で支給されているので、その支給は会社の義務であると思っている人も少なくないかと思いますが、通勤手当の支給・不支給や支給基準は、就業規則や賃金規程等によって、各会社が独自に定めています。

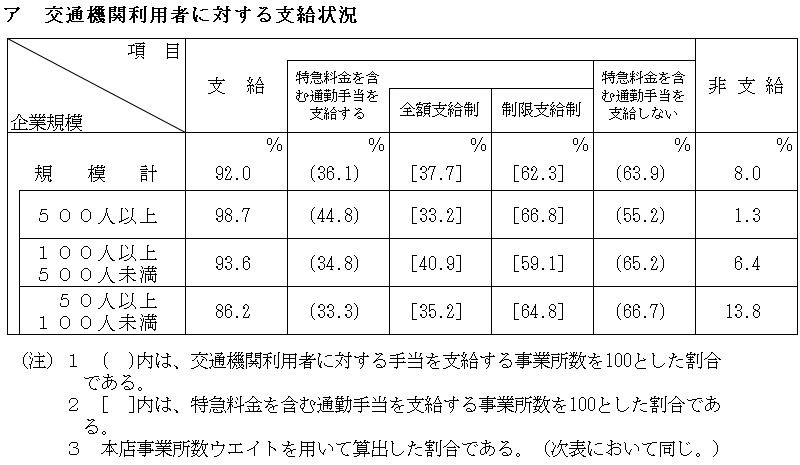

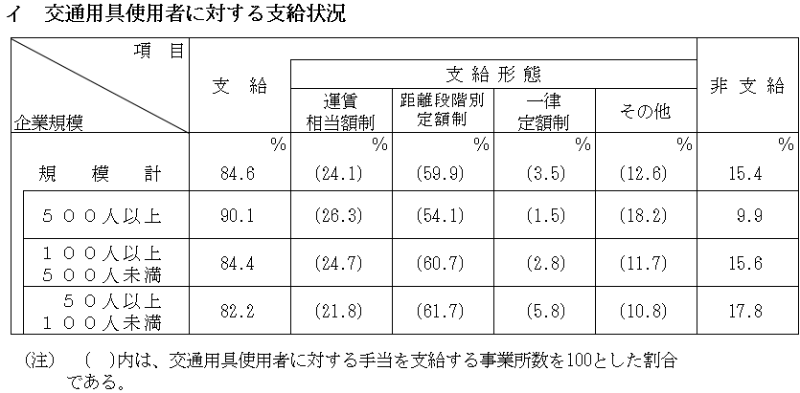

人事院による「令和2年職種別民間給与実態調査」によると、公共交通機関利用者に対する通勤手当は92%の企業(従業員50人以上に限る)で支給されており、マイカー等の利用者に対しては84.6%になっています。

その他、同調査の結果は次のとおりですが、マイカー等の利用者に対して支給している企業の割合が低いのは、職場が大都市のため従業員がマイカー等で通勤することを想定していない企業が相当数あることによると思われます。

<令和2年職種別民間給与実態調査>

(出典:人事院)

<令和2年職種別民間給与実態調査>

(出典:人事院)

このように、通勤手当は大多数の会社で支給されており、その支給が義務でないとはいえ、通勤手当の支給がない会社に対しては、求職者や従業員が違和感を抱くことは間違いありません。

また、どの会社も同じ制度だと思い込んでいる人もいますので、転職者が「前の会社では毎月1ヵ月分の定期代だったのに」とちょっとしたクレームになることもしばしばあります。

義務ではないとはいえ、通勤手当も賃金ですので、支給条件の変更には、他の賃金と同様に「賃金規程」等の変更が必要です。

この「賃金規程」等の変更により、通勤手当が実質的な支給の減額になる場合は、労働条件の不利益変更になりますので、注意が必要です。

また、2021年(令和3年)4月から中小企業でも適用されている「パートタイム・有期雇用労働法」により、「通勤費用を負担する」という支給目的が明白な通勤手当について、正規社員のみ支給、非正規社員は不支給とする取り扱いは、原則として不合理な待遇差となり認められません。

<同一労働同一賃金ガイドライン抜粋:通勤手当及び出張旅費>

通勤手当及び出張旅費

短時間・有期雇用労働者にも、通常の労働者と同一の通勤手当及び出張旅費を支給しなければならない。

(問題とならない例)

①A社においては、本社の採用である労働者に対しては、交通費実費の全額に相当する通勤手当を支給しているが、それぞれの店舗の採用である労働者に対しては、当該店舗の近隣から通うことができる交通費に相当する額に通勤手当の上限を設定して当該上限の額の範囲内で通勤手当を支給しているところ、店舗採用の短時間労働者であるXが、その後、本人の都合で通勤手当の上限の額では通うことができないところへ転居してなお通い続けている場合には、当該上限の額の範囲内で通勤手当を支給している。

②A社においては、通勤手当について、所定労働時間が多い(例えば、週4日以上)通常の労働者及び短時間・有期雇用労働者には、月額の定期券の金額に相当する額を支給しているが、所定労働日数が少ない(例えば、週3日以上)又は出勤日数が変動する短時間・有期雇用労働者には、日額の交通費に相当する額を支給している。

(出典:厚生労働省)

2. 通勤手当の支給方法

通勤手当の支給方法は、前述のとおり、各会社が独自に決めることができますが、次のような支給方法が一般的です。

なお、ここでは公共交通機関に対する通勤手当に限定して解説します。

2.2 出勤日数に応じて通勤手当を支給する方法

最も単純な方法で、出勤した日に実際に発生した通勤費用の実費を通勤手当として支給する方法です。

主に出勤日数が少ないパートタイマー等に用いられます。

2.3 1ヵ月の定期代を通勤手当として支給する方法

毎月1ヵ月分の定期代と同額を通勤手当として支給する方法です。

定期代の設定は、鉄道会社によって異なるため一概には言えませんが、概ね週4日以上出勤であれば1ヵ月分の定期代の方が安価になります。

例えば、浦和から池袋までJRで通勤するなら、片道運賃308円(IC利用)、1ヵ月定期代9,220円となりますので、出勤日数が月15日以上であれば定期代の方が安価です。

2.4 3ヵ月又は6ヵ月の定期代を通勤手当として支給する方法

さらに安価な3ヵ月又は6ヵ月分の定期代を、3ヵ月又は6ヵ月毎に支給する方法です。

定期代の購入単位は1ヵ月・3ヵ月・6ヵ月で、長期間購入するほうが割安になるため、それに合わせています。

なお、3ヵ月又は6ヵ月分の定期代を支給する場合、算定基礎届や離職票を作成する際には注意が必要です。

算定基礎届及び月額変更届では、1ヵ月当たりの定期代を実際に支給した月から賃金に合算しますが、離職票を作成する際は、通勤費用として実際に使用される月の賃金に合算します。

通勤手当:月額変更届・離職票作成時

例:賃金計算期間:1日~末日 支給日:翌月10日

8月~10月の3ヶ月分の通勤手当として3ヶ月分定期代30,000円を7月10日に支給

(月額変更届の場合)

7/10・8/10・9/10 支給の賃金にそれぞれ10,000円を加算

(離職票の場合)10月31日に退職

9/10・10/10・11/10 支給の賃金にそれぞれ10,000円を加算

-

-

給与支払報告書|個人別明細書・総括表・普通徴収切替理由書の書き方+提出時のつづり方を詳細解説!

給与支払報告書とは、会社が役員・従業員に支払った前年の給与支給額等を市区町村に報告するものです。これにより、各従業員等の住民税額が決定されます。 提出期限が1月末というタイトなスケジュールのうえ、全従 ...

続きを見る

3. 通勤手当は社会保険及び労働保険の賃金

「通勤手当の支給方法③」で、通勤手当を月額変更届や離職票の賃金として扱うと解説していますが、社会保険及び労働保険(雇用保険・労災保険)においても通勤手当は賃金になります。

「通勤手当の非課税・課税」で説明しますが、通勤手当の全部又は一部は非課税になるものの、非課税・課税に関係なく通勤手当は全額が賃金です。

ポイント

税法上、課税になる賃金を「給与所得」と言い、非課税であれば「給与所得」になりません。

「給与所得」という言葉が「給与」に転じて、「非課税は給与でない」と誤解すると、人事労務では致命的な間違いなので注意してください(税理士や経理部門等、税務に詳しい人ほど勘違いしやすいようです)。

-

-

通勤時の交通事故も労災保険が適用!任意保険との調整・休業特別給付金との調整はどうなる?

通勤や業務中に交通事故に遭い、治療や休業が必要となった場合は、自動車保険から補償を受けると思われがちですが、労災保険を併用することも可能で、利用する人が増えていると言われています。 そこで、今回は障害 ...

続きを見る

4. 通勤手当の課税・非課税の基準

通勤手当の全部又は一部は非課税扱いとなり、非課税になる部分を一般的に「非課税通勤手当」と言います。

毎月の源泉所得税や年末調整では、非課税通勤手当を控除した額を用います。

Check!

「非課税」になるというのは支給すると仮定した場合の話です。「非課税だから、支給しなければいけない。」という錯覚に陥らないように注意してください。

4.1 公共交通機関を利用する場合

公共交通機関を利用する場合の非課税限度額は、通勤のための運賃・時間・距離等の事情に照らして、最も経済的かつ合理的な経路及び方法で通勤した場合の運賃や通勤定期券等の実費の金額が非課税の限度になります。

但し、通勤手当の金額が、1ヵ月当たり150,000円を超える場合は、150,000円が非課税限度額(平成28年1月1日法改正)になります。

なお、新幹線を利用した場合の運賃等も「経済的かつ合理的な方法による金額」に含まれますが、グリーン車の料金は含まれません。

4.2 マイカー等で通勤する場合

マイカー等で通勤する場合の非課税となる1ヵ月当たりの限度額は、片道の通勤距離(直線距離ではなく、通勤経路に沿った長さ)に応じて、次のように定められています。

<マイカー通勤の非課税限度額>

マイカーなどで通勤している人の非課税となる1ヶ月当たりの限度額の表

| 片道の通勤距離 | 1ヶ月当たりの限度額 |

|---|---|

| 2キロメートル未満 | (全額課税) |

| 2キロメートル以上10キロメートル未満 | 4,200円 |

| 10キロメートル以上15キロメートル未満 | 7,100円 |

| 15キロメートル以上25キロメートル未満 | 12,900円 |

| 25キロメートル以上35キロメートル未満 | 18,700円 |

| 35キロメートル以上45キロメートル未満 | 24,400円 |

| 45キロメートル以上55キロメートル未満 | 28,000円 |

| 55キロメートル以上 | 31,600円 |

(出典:国税庁)

距離に応じて限度額が異なるため、一律5,000円のように支給する場合であっても、各従業員の通勤距離を把握し、非課税分と課税分に分ける必要があります。

例えば、一律5,000円なら通勤距離2km以内は全額課税、2km以上10km未満は非課税部分4,200円・課税部分800円になります。

なお、距離に応じて通勤手当を支給する場合は、2km以上75km未満を支給対象とし、片道の通勤距離1km当たり420円に設定(上記表の上限31,600円÷420円=75.23km≒75kmとして計算)すれば、全額が非課税になります。

また、高速料金を支給する場合、通勤に高速道路を利用することが経済的かつ合理的な経路及び方法であると認められれば、高速料金も非課税になります。

但し、上限があり、距離に応じた限度額に高速料金を合算した額について1ヵ月当たり150,000円が限度です。

- 通勤距離:30km 1ヵ月の高速料金:5,000円 非課税限度額:23,700円

これに対して、駐車場代の全部又は一部を会社が負担する場合は、非課税になりませんので注意してください。

会社が支給している通勤手当に会社が負担する駐車場代を合算した額が、距離に応じた限度額を超過する部分は課税扱いとなります。

- 通勤距離:30km 非課税限度額:18,700円 通勤手当:15,000円 駐車場代:5,000円

→ 駐車場代:5,000円= 駐車場代の非課税部分:3,700円 駐車場代の課税部分:1,300円

-

-

随時改定いつから反映?残業代・在宅勤務手当・通勤手当の取扱いを解説!コロナ禍の特例もチェック!

社会保険料は定時決定(算定基礎届)により、原則として年1回見直されます。 しかし、昇給等で月額報酬(賃金)に大きな増減があると、随時に社会保険料を変更する必要があり、これを「随時改定」と言います。 随 ...

続きを見る

4.3 特殊な通勤のケース

通勤手段は、公共交通機関又はマイカーが一般的ですが、特殊なケースについても非課税・課税が定められています。

なお、徒歩で通勤する場合に通勤手当を支給することはまずないとは思いますが、もし支給したとしても全額が課税扱いになります。

①公共交通機関とマイカー等の両方を利用する場合

自宅から最寄り駅までマイカー等で行き、そこから電車で通勤するようなケースです。

自宅から最寄り駅までのマイカー等の利用に対する通勤手当も支給する場合は、次の2つの額を合算した額が非課税限度額になります。

但し、合算額が150,000円を超過する場合は150,000円が限度額です。

- 自宅から最寄り駅までの距離を片道通勤距離とみなした1ヵ月当たりの限度額

- 最寄り駅から職場までの最も経済的かつ合理的な経路及び方法による通勤手当の金額

例えば、自宅から最寄り駅までの距離が3kmでマイカー分の通勤手当として1,500円(公共交通機関分は定期代)、最寄り駅の駐車場代3,000円が支給されていれば、非課税部分2,700円(4,200円-1,500円)、課税部分300円となります。

②タクシーを利用する場合

タクシーによる通勤を認めて通勤手当を支給する場合、タクシーの利用が最も経済的かつ合理的であると認められれば、運賃の実費を非課税の通勤手当として扱うことができます。

想定されるのは、深夜の出退勤や僻地での勤務等で他に移動手段がない場合ですが、1ヵ月当たり150,000円までが限度額です。

なお、大雪や台風等で電車が動かなかったり、一時的な残業でやむを得ずタクシーでの出退勤を認める場合は、通勤手当(賃金)ではなく全額が会社の経費になります。

③自転車を利用する場合

自転車通勤者に通勤手当を支給する会社は多くないとは思いますが、支給する場合はマイカー等と全く同じ基準になります。

例えば、駐輪場代を会社が負担する場合、通勤距離2km未満なら全額が課税扱いです。

5. まとめ

このように、通勤手当は労働法、社会保険及び労働保険では他の手当と同じ扱いですが、税法上は全部又は一部が非課税となる特別な手当です。

通勤手当や駐車場代等を支給する際には、非課税・課税の区別にミスがないように注意してください。

言うまでもなく、賃金台帳上、課税通勤手当や課税扱いの駐車場代は「課税支給額」に計上されていなければなりません。

↓↓↓ 人事労務の課題を解決するなら ↓↓↓

中小企業においては、社労士に相談しながらも、人手不足や専門人材がいない等、なかなか実際の労務業務の日々の運用は難しいものがあるかと思います。不得手な業務やルーチンワーク等の定型業務については、「社外管理部」として人事労務業務の他、経理、法務業務を丸ごと専門家にアウトソーシングすることができます。従業員を雇用するよりもリスク・コストが少なく、専門知識を持ったチームが貴社のバックオフィス業務をサポートしてくれます。

詳細は、以下のバナーからお気軽にお問い合わせください。

関連記事

- 固定残業代の適正な上限時間は?企業の固定残業メリット・デメリット+適正な固定残業代3つの要件とは?

- 給与支払報告書|個人別明細書・総括表・普通徴収切替理由書の書き方+提出時のつづり方を詳細解説!

- 支払調書にマイナンバーは不要?マイナンバーの提出依頼、提供に応じてもらえない場合の対処とは?

- 最低賃金2021年|最低賃金制度とは?種類・対象者・対象賃金を簡単解説|全国の地域別最低賃金改定状況も!

- 中小企業の給与計算7つのステップ~給与計算の注意点までポイント解説! 新任人事労務担当者必見!

- 勤怠管理・給与計算・社会保険・安全衛生など労務業務の具体的な仕事内容を一覧で解説!

- 給与とは?給料との違いや定義、計算方法と注意点を簡単に解説

- 会社から支給される手当の種類一覧!手当の内容や受ける条件、頑張った・変わった手当とは?

- 【最新】用途別勤怠管理システム9選|シフト管理・web給与明細・給与システム連動!選定ポイントは?

- 中小企業よくある経理担当者の悩み7選!経理担当者の悩みを軽くする2つのポイントとは?

- 効果ある?!働き方改革で行われている企業の残業削減施策ランキングトップ10

- 中小企業のジョブ型雇用|メリット・デメリット・ジョブ型雇用導入のポイントとは?

- 在宅勤務の労働時間把握はどこまで必要?事業場外労働によるみなし労働時間制でのテレワークとは?

- 時差出勤はコロナ対策や従業員の満足度向上に意味ない?フレックスタイム制との違いも解説!

- 専門業務型裁量労働制とは|専門業務型裁量労働制19業務、労使協定届等をわかりやすく解説!

- 企画業務型裁量労働制とは|労使委員会の設置~決議すべきこと、対象業務などわかりやすく解説!

- みなし労働時間制|「事業場外みなし労働時間制」と「裁量労働制のみなし労働時間」の違いとは?

- 1ヵ月単位の変形労働時間制の就業規則・労使協定記載例|変形期間の所定労働時間・時間外労働はどうなる?

- 年収1,075万円以上!高度プロフェッショナル制度の対象者・対象職種・年収・休日要件とは?

- フレックスタイム制|時間外労働・コアタイム・労使協定・清算期間・残業上限規制をスッキリ解説!

- 労働時間制度の選択方法とは?労働時間制別:就業規則記載例・労使協定記載例8選まとめ!

- 男女雇用機会均等法|性別役割分担意識とは?男女間賃金格差の要因・企業が行うべき男女間賃金格差解消のための取り組みとは?

- 働き方改革「企業が取り組まない理由」ランキング!第2位は「効果を期待できない」、第1位は?

- 採用代行(RPO)とは?人材紹介との違いや料金形態とメリット・デメリット

- 中小企業が人事労務をアウトソーシングするメリットとは?採用・育成・評価・労務:業務別解説も!

- 企業がアウトソーシング(外部委託)活用する理由、メリット・デメリット、派遣との違いを解説!

- 人事部を立ち上げる!「人事部がない」ベンチャー・中小企業向け|人事部の正しい立ち上げ方とは?

- 人事労務|入社手続き書類テンプレ化のポイント+トラブル事例を簡単解説!